El stock de financiamiento obtenido mediante tarjetas -al pactar pagos de consumos en cuotas- está congelado en lo que va del año en torno a los $880.000 millones. Eso quiere decir que cae 10% en términos reales.

Su evolución es de los condicionantes que enfrenta el consumo privado, restringido básicamente por el ajuste aplicado a los ingresos y el daño agravado que generó la aceleración inflacionaria de los últimos meses. Esto explica que esta variable de la economía no se recupere aún tras haber caído 13,1% en 2020, 3,2 puntos más que el derrape promedio que registró la actividad.

La cartera total de consumos financiados ve su crecimiento limitado al ser los bancos mucho más selectivos, demorado la actualización de los límites de compra o crédito autorizados, o al haberlo recortados incluso, en varios casos.

Como eso sucede en un momento en que cientos de los tenedores de tarjetas de crédito agotaron el cupo, tras haber refinanciado deuda tomada antes de la pandemia, dado que, al tener que resignar ingresos por la cuarentena, las limitaciones pasan a ser particularmente gravosas para quienes contaban con ese mecanismo para sostener consumos familiares, mientras van cancelando el pasivo asumido meses atrás. Esto genera enojos.

Una palanca frenada

El crédito a través de tarjetas había cobrado impulso a partir de junio del año pasado, al juntarse las refinanciaciones con el relanzamiento del Ahora 12/18. Pero luego pasó a desacelerar progresivamente su crecimiento y ahora, desde hace un par de meses, directamente cae.

“El consumo con tarjetas de crédito encontró un techo a fin de año y ahora baja por los límites impuestos por las entidades emisoras y la entrada en vigencia del impuesto a los sellos en la Ciudad de Buenos Aires, que hace que desalienta el uso de tarjetas en algunos casos” describió First Capital Group en un informe.

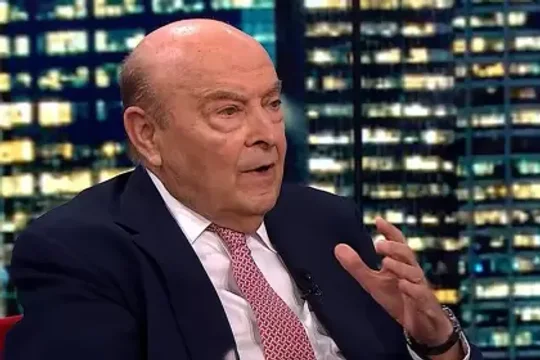

“Los bancos saben que el Gobierno podría tentarse con aumentar las líneas subsidiadas para alentar una mayor actividad y consumo, y eso los torna más precavidos y los lleva a mirar sus niveles de eficiencia y sus gastos, algo que que no había sido su centro de atención en el último tiempo, dado que estuvieron más focalizados en sus inversiones para la banca digital e inversiones tecnológicas”. explica Hernán Del Villar, director de la consultora Alpha y economista que realiza periódicamente evaluaciones del sector.

Desde los bancos consultados por LA NACION admitieron que el fenómeno es, en parte, consecuencia de la revaluación general de cartera de créditos que realizaron por el golpe que la cuarentena causó la actividad y en el contexto de una economía que acumuló tres años en recesión y muchos más con pérdida de empleo. “En parte -acotó el gerente de una entidad privada líder-, porque así como hay gente que llegó a su límite de financiamiento, hay mucha más que tiene gasto potencial habilitado y no lo usa”.

Los bancos fijan y actualizan los límites de compra y financiación de compras con tarjetas de crédito en función de los ingresos que comprueban del titular del plástico, la deuda total que posea (ya sea en esa entidad o el sistema financiero en general) y su historial de pago.

Dada la magnitud que alcanzó la crisis, su impacto en los ingresos y la deudas refinanciadas, pasaron a ser mucho más selectivos en los últimos meses y espaciaron las actualizaciones “automáticas” de topes. “En nuestro caso, el año pasado no tocamos los límites hasta septiembre, en parte para facilitar la segunda refinanciación dispuesta por el BCRA, y recién ahora se comenzó el proceso para otro”, admitió un ejecutivo de otra entidad privada.

A eso se agregó que avanzaron en recortes a los límites sobre aquellos clientes que no tienen otros productos con el banco, más allá de la tarjeta de crédito. “Es, a la vez, una estrategia que nos permite ser más flexibles con un cliente fiel o que tiene más productos con nosotros, y, por lo mismo, es más fácil de supervisar”, explicaron también en off desde otra entidad.

La situación se hizo particularmente enojosa para los clientes que le pidieron a su banco eleven esos topes y recibieron una negativa de su ejecutivo de cuentas. Es el caso de Ricardo, un empresario pyme que se topó a comienzos de mes con esa negativa y una oferta para tomar un préstamo para poder salir del aprieto a un costo financiero total del 98,90% anual. “Con los gastos de marzo y la refinanciación de lo del año pasado llegué al tope de lo que tenía autorizado, por lo que me comuniqué con el banco para que pedir (como hice en otros años) que me lo suban: pero esta vez me rechazaron el pedido y sugirieron tomar el crédito personal”, narró a este medio.