La histórica liquidación de soja de la última semana y el anuncio de envío de fondos por parte de organismos multilaterales dejaron al Banco Central «muy cerca» de cumplir con la meta de acumulación de reservas fijada en el acuerdo con el FMI, coincidieron economistas consultados por Télam.

Las liquidaciones de exportaciones del complejo sojero con el esquema que reconoce a un dólar a 200 pesos superaron los US$ 1.700 millones entre el martes y el viernes, y el BCRA pudo sumar unos 1.036 millones de dólares a sus reservas, el mayor volumen para una semana desde finales de junio.

Al mismo tiempo, el Banco Interamericano de Desarrollo (BID) firmó un acuerdo con la Argentina para aumentar el financiamiento al país por US$ 1.200 millones en el último trimestre de 2022, mientras que la Corporación Andina de Fomento (CAF) aseguró el ingreso de US$ 400 millones la semana que viene.

El dilema para el Gobierno en los próximos meses -analizaron economistas- será definir cuántos dólares garantiza a los importadores y el monto que asignará al fortalecimiento de las reservas, en un equilibrio entre mantener el nivel de actividad o cuidar la dinámica de precios y de brecha cambiaria.

«Parecía imposible que el Gobierno pudiera acumular en un mes los 5.000 millones que necesitaba para alcanzar la meta del acuerdo con el FMI. No pasó en ningún mes desde la salida de la convertibilidad. Sin embargo, el BCRA puede llegar a cumplir el target», dijo a Télam Santiago Manoukian, jefe de Research en Ecolatina.

Las metas trimestrales fijan que, a fines de septiembre, el BCRA debería tener US$ 6.725 millones de reservas netas cuando, a principios de agosto, contaba con unos US$ 2.000 millones.

«El dólar soja está impulsando la liquidación de unos 5,5 millones de toneladas de soja que estaba demorada, en comparación al volumen de liquidaciones del año pasado. Según nuestras estimaciones, en divisas serían un 3.200 millones de dólares», señaló Manoukian.

Según el Centro de Economía Política (CEPA), el dólar soja aportará en un escenario conservador US$ 2.000 millones y los organismos desembolsarían antes de fin de mes entre US$ 700 y 1.300 millones, por los que el Gobierno quedaría a tan solo US$ 1.000 millones del cumplimiento de la meta con el FMI.

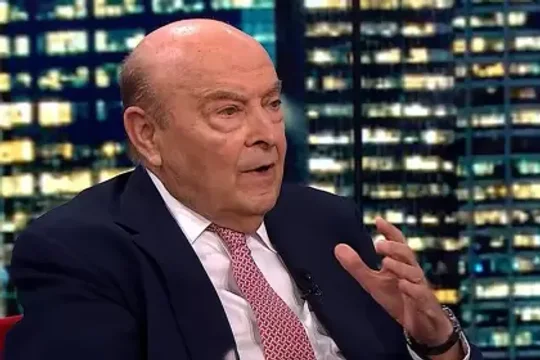

«Con las medidas que se tomaron y lo que pasó en la última semana no es fácil, pero estás en condiciones de un cumplimiento del acuerdo con el Fondo que, hasta hace 20 días, no tenías. Nosotros estimamos que, de la liquidación, el 60% está yendo a reservas. Por lo cual no llegarías al ciento por ciento de la meta, pero puede quedar muy cerquita», dijo a Télam el director del CEPA, Hernán Letcher.

En ese sentido, señaló que «si se esteriliza rápidamente» la mayor emisión de pesos del Central para la compra de dólares «no deberías tener mayores problemas con la cuestión inflacionaria», aunque de todos modos aseguró que «ya estás teniendo un proceso inflacionario que, nuevamente y por enésima vez, tiene componentes oligopólicos».

Ricardo Delgado, director de la consultora Analytica, aseguró que «el objetivo primario básico del Central de acumular reservas lo va a lograr» aunque «el resultado final neto dependerá de cuánto avance la política de pagos de importaciones y de la previsión que fijen para el nivel de actividad económica».

«Las dos cosas son incompatibles. No se puede aumentar reservas y sostener éste nivel de actividad, que demanda un nivel de importaciones incompatible con cumplir con el Fondo. Para crecer se necesitan más dólares», afirmó.

Otra de las medidas que adoptó esta semana el BCRA para maximizar la venta de la cosecha retenida fue la de fijar una tasa mínima del 120% sobre las Leliq para todas las líneas de financiamiento en pesos de productores de soja con un stock superior al 5% de su producción.

Esta medida busca sumar presión a los grandes productores y compensar a los pequeños, que ya vendieron su cosecha y veían como los que pudieron acopiar y especular con mejores condiciones de venta estos meses se llevaban todas las ventajas.

«Era una medida absolutamente necesaria de implementar. Se corría el riesgo de financiar el inicio de la campaña y que los exportadores retuvieran el grano. Se necesitabas una medida que, con la zanahoria de incentivar la liquidación, muestre el palo de un mayor costo de financiamiento», señaló Letcher.

Manoukian coincidió en que el encarecimiento del crédito para productores de soja fue una medida «muy importante», más aún «en momentos en los que la tasa de devaluación estaba por arriba del costo de financiamiento, lo cual generaba incentivos para presionar sobre la brecha cambiaria»

Qué pasará después de septiembre

«La gran duda es qué pasará después de septiembre y las presiones de otros sectores por un desdoblamiento sectorizado. Es un camino intermedio que no afecta en el nivel de actividad, como sí lo haría un salto discreto del tipo de cambio, pero que genera conflictos internos», analizó el especialista.

Para Delgado, este escenario asegura que no haya «ninguna turbulencia cambiaria en el corto plazo», tras lo cual señaló que «falta conocer cómo sigue la película después de septiembre» y si habrá o no «algún tipo de prórroga o mecanismo que aliente la liquidación de otros sectores».

De cara a la próxima semana se espera que, al conocerse el dato de inflación de agosto, el BCRA vuelva a incrementar la tasa de interés, ya que está subiendo crawlin-peg del tipo de cambio oficial a un 6,2% mensual, por encima de la tasa efectiva de política monetaria de 5,8%.

Según cálculos de la consultora Equilibra, para quedar compatible con una tasa efectiva mensual del 6,3%, el Central debería subir 550 puntos la tasa (de 69,5% a 75% TNA) para alinearse al ritmo del tipo de cambio oficial en los últimos días y el alza de precios.